Сегодня у нас умеренно спекулятивная и даже в чем-то консервативная идея: взять акции немецкого производителя батареек Varta (ETR: VAR1), дабы заработать на росте заказов компании.

Потенциал роста и срок действия: 14,5% за 14 месяцев без учета дивидендов; 18% за 3 года без учета дивидендов; 7% годовых в течение 10 лет с учетом дивидендов.

Почему акции могут вырасти: промышленный подъем в мире стимулирует бизнес компании.

Как действуем: берем акции сейчас по 124,7 €.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

Любим, ценим,

Инвестредакция

На чем компания зарабатывает

Компания производит батарейки — и я уверен, что среди наших читателей нет никого, кто бы не видел эти самые батарейки хотя бы раз. Согласно годовому отчету компании, 99,77% выручки дают товары, а 0,23% — услуги.

По сегментам выручка разделяется так:

- Микробатарейки — 52,01%. Компоненты для промышленности — для производства высокотехнологичной электроники. Маржа скорректированной EBITDA сегмента — 39,8% от его выручки.

- Питание и энергия — 9,33%. В сегменте учитываются продажи решений для обеспечения энергоснабжения предприятий. Маржа скорректированной EBITDA сегмента — 8,3% от его выручки.

- Батарейки для потребительского сегмента — 38,66%. Легендарные батарейки Varta. Маржа скорректированной EBITDA сегмента — 16,1% от его выручки.

Выручка по странам и регионам:

- Европа — 53,28%, Германия дает компании 21,67% всей выручки.

- Азия — 38,09%.

- Северная Америка — 6,25%.

- Другие регионы — 2,38% другие регионы.

К сожалению, информации по другим странам в отчете нет.

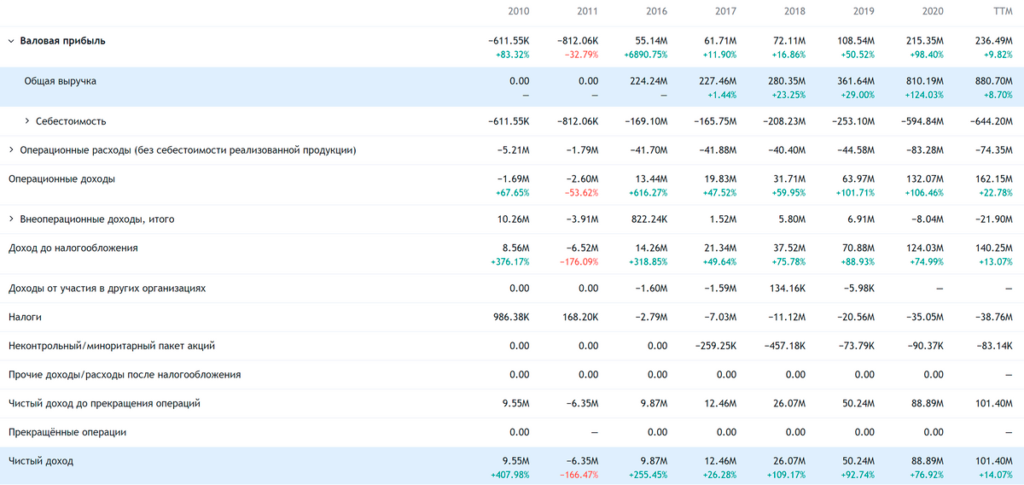

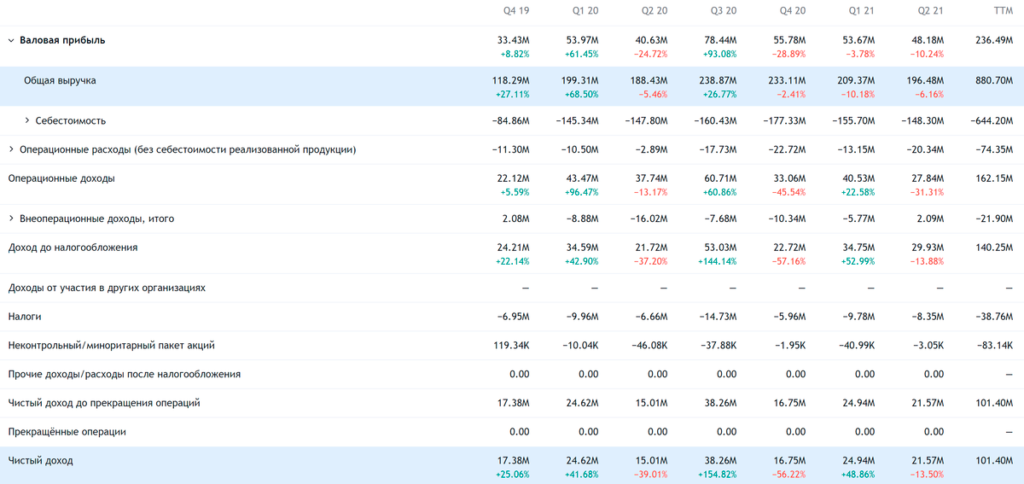

Резкий скачок выручки в 2020 вызван тем, что компания консолидировала контроль над несколькими дочерними предприятиями, — в итоге выручка выросла на 140% в отчетности. Но если считать только органический рост — выручку только от уже существовавшего на тот момент бизнеса компании без учета присоединения «дочек», — то она выросла на 50%.

Аргументы в пользу компании

И сегодня, и завтра. В Германии и Европе в целом промышленный подъем, так что у нас есть основания надеяться, что этот квартал у Varta будет позитивным.

Но и без этого можно ожидать постепенного улучшения финансовых показателей компании: она производит важный ресурс, без которого современной цивилизации не обойтись никак. Конечно, в теории возможно, что власть в развитых странах скоро захватят кровожадные маньяки из числа «зеленых», которые радикально решат проблему роста энергопотребления, запретив вообще всю электронику и отправив жителей из городов «жить в лесу и молиться колесу». Но пока таких предпосылок нет.

Дивиденды. Компания платит 2,48 € дивидендов на акцию в год, что дает примерно 1,98% годовых. По немецким меркам это очень большая дивидендная доходность — так что я бы ожидал, что в акции Varta набьются сторонники идеи «деньги должны работать».

Немецкая прописка. Varta — это сильный и известный бренд. Поэтому котировки компании вполне могут накачать немецкие розничные инвесторы, массовый исход которых на биржу упоминался в ряде идей по немецким эмитентам, например в идее по Infineon.

Могут купить. В абсолютных цифрах компания стоит недорого: ее капитализация составляет примерно 5 млрд евро. Так что возможно, что ее попытается купить какой-нибудь крупный американский промышленный конгломерат.

Что может помешать

Концентрация. Согласно годовому отчету, один крупный неназванный клиент дает компании 26,15% ее выручки. Изменение отношений с ним может негативно сказаться на отчетности компании.

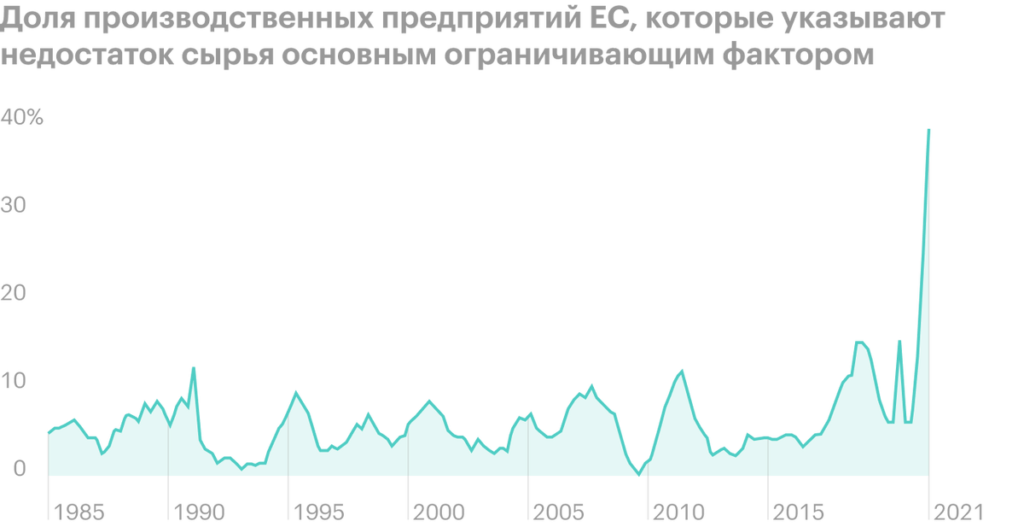

«Идет караван из Ирана». Европейские промышленные предприятия сейчас страдают от нехватки компонентов и оборудования — думаю, и Varta чаша сия не миновала. Также стоит быть готовыми к росту логистических издержек компании. А еще есть нехорошие сигналы: показатели экспорта из стран еврозоны падают.

Возможно, дефицит сырья и оборудования, а также логистические неурядицы в этом квартале приведут к тому, что Varta заработает меньше, чем могла бы, просто потому, что она физически не сможет выполнить заказы. И конечно, всегда остается угроза нового масштабного карантина.

Литий. Огромную, но точно не известно какую, часть выручки компании дают литиевые батарейки. Проблема с литием в том, что цены на этот ресурс могут быть очень волатильными из-за крайней непрозрачности механизма ценообразования. Так что нужно быть морально готовыми к тому, что рост цен на этот ресурс может негативно повлиять на отчетность компании.

Дивиденды. На выплаты у компании уходит 100 млн евро в год — почти 98,61% от ее прибыли за минувшие 12 месяцев. Согласно последнему отчету, у Varta на счетах есть 48,586 млн евро, а еще есть сумма задолженностей контрагентов компании, которая составляет 129,485 млн. При этом сумма задолженностей самой компании составляет 772,279 млн, из которых 446 млн нужно погасить в течение года. Если у компании случится форс-мажор, то выплаты вполне могут порезать — и тогда акции упадут.

Цена. P / E у компании немаленький — почти 50. Это довольно много, так что есть вероятность, что акции будет трясти. Особенно если отчет разочарует инвесторов.

Что в итоге

Берем акции сейчас за 124,7 €. А дальше есть несколько вариантов действий:

- держать акции до уровня 143 €. Думаю, его мы достигнем за следующие 14 месяцев;

- держать их до исторического максимума 160 €, которого компания достигла в августе этого года;

- держать акции следующие 10 лет и получать дивиденды.