Сейчас у нас чрезвычайно спекулятивная мысль: взять акции производителя ПО C3 AI (NYSE: AI), чтоб получить доход на их отскоке после мощного падения.

Потенциал роста и срок деяния: 22,5 % за 15 месяцев; тридцать восемь процентов за два года; 249% за пятнадцать лет.

Почему акции могут вырасти: ИИ — это многообещающая тема.

Как действуем: берем на данный момент по 50,61 $.

Мысль по данной компании предложил наш читатель Константин Утолин в комментах к разбору DoorDash. Предлагайте ваши мысли в комментах.

При разработке материала использовались источники, труднодоступные пользователям из России. Возлагаем надежды, вы понимаете, что делать.

На чем компания зарабатывает

Компания делает ПО в сфере искусственного ума. C3 AI предоставляет набор решений для сотворения иными организациями своих приложений, которые действуют на базе ИИ.

При этом приложения эти могут заниматься кучей различных вещей: от наблюдения безопасности и управления клиентским потоком до изучения данных и техобслуживания. ПО компании находит применение в чрезвычайно различных отраслях: в добыче природных ресурсов, производстве, логистике, ЖКХ, денежных услугах, авиакосмической и оборонной индустрии. Как ПО C3 AI работает, можно тщательно почитать в её годовом отчете. В соответствии с данному же годовому отчету, выручка компании делится так.

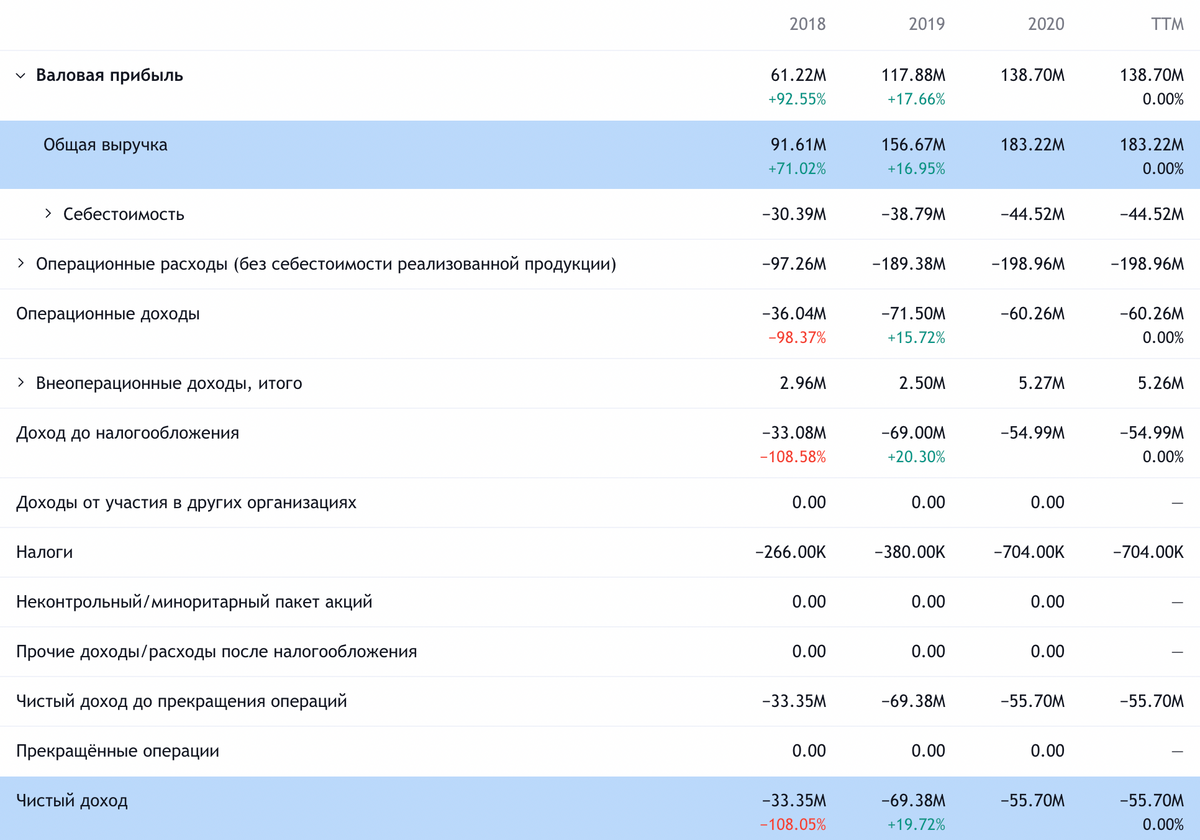

Подписка — восемьдесят шесть процентов. Подписка клиентов компании на доступ к её ПО в облаке. Валовая маржа сектора — восемьдесят процентов от его выручки.

Проф услуги — четырнадцать процентов. Настройка ПО, обучение служащих и услуги разработки приложений. Валовая маржа сектора — сорок девять процентов от его выручки.

Выручка по странам и регионам:

- США — 65%.

- Другие страны Северной Америки — 0,38%.

- Европа, Ближний Восток и Африка — 30,58%. На Францию и Нидерланды приходится по 12% от всей выручки компании.

- Азиатско-Тихоокеанский регион — 3,27%.

- Другие регионы — 0,77%.

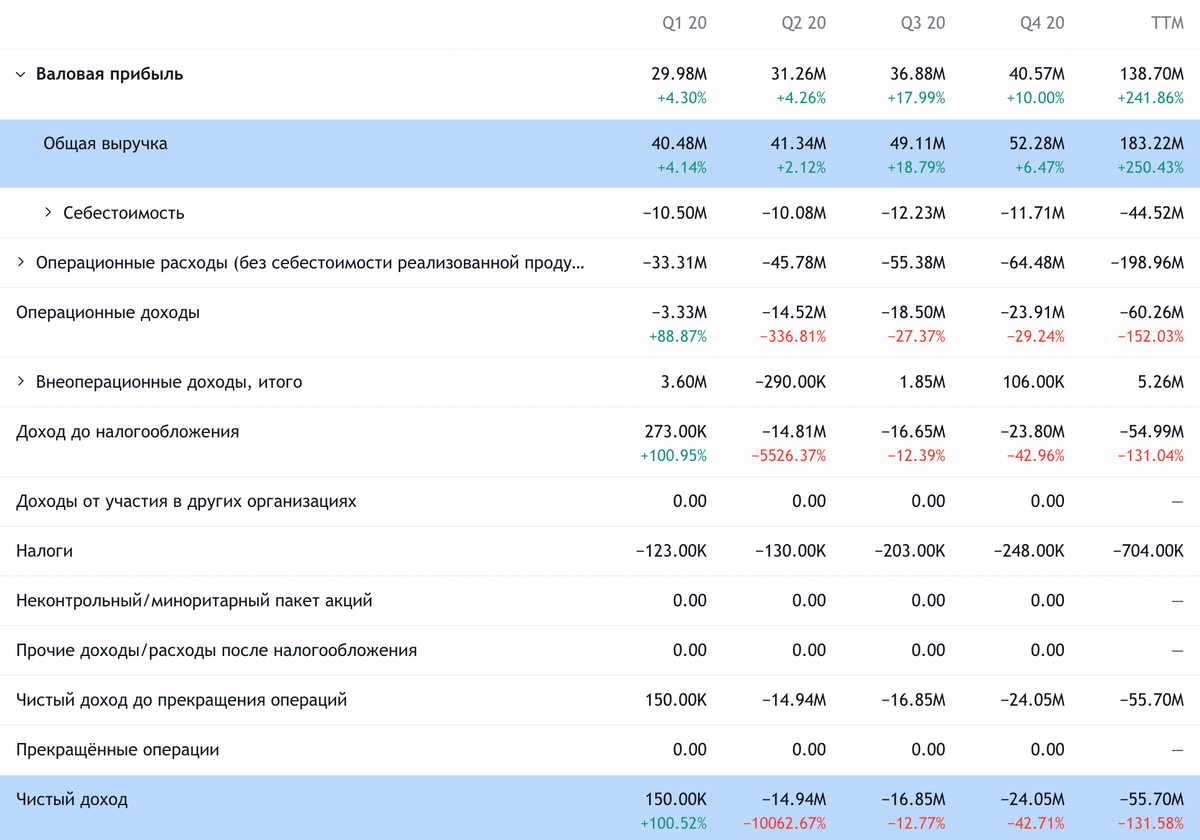

Компания убыточная.

Аргументы в пользу компании

Упало. За минувшие 10 месяцев акции компании подешевели на 70% относительно своего исторического пика. Сейчас они очень близки к цене, которую за них просили 8 декабря 2020 в ходе проведения IPO, — 42 $.

Нефтесервисное предприятие Baker Hughes, которое также выступает акционером и крупным клиентом C3 AI, недавно продало большой объем акций. Похоже, многие инвесторы решили, что это сигнал, что дела в C3 AI идут плохо, — стоимость акций существенно снизилась. Но, перефразируя Фрейда из анекдота, «иногда продажа — это просто продажа». Baker Hughes — это убыточная компания, и акции C3 AI ее руководство, очевидно, продало потому, что деньги были нужны.

Главной причиной падения котировок C3 AI можно считать сочетание убыточности, дороговизны и последних квартальных результатов. Они оказались не сильно лучше ожиданий инвесторов, а от убыточных стартапов обычно ждут космических темпов роста выручки. Не отрицая грехов компании, можно предположить, что акции ждет отскок.

Роботы повсюду. Как и в идее по UiPath, важный драйвер роста для компании — процесс автоматизации труда по всему миру. Широта применения программного обеспечения C3 AI в самых разных отраслях к этому вполне располагает. А сейчас росту компании способствует увеличение зарплат и дефицит работников в США.

Загадочное железо. Сейчас в мире большой ажиотаж со всем, что связано с ИИ. В частности, крупнейшие технологические консалтинговые компании упорно навязывают предприятиям «интеграцию ИИ в рабочий процесс». Так что можно ожидать рецепции решений C3 AI большим количеством компаний. Отчасти это будет продиктовано объективными потребностями корпоративного сектора, но в очень и очень значительной степени решение о развитии ИИ-приложений будет приниматься управляющими директорами. Причем возможно, что это будут решения, основанные на аргументах в духе «у меня сын тута TEDx смотрел… в общем, говорит, ИИ — это тема… давайте тоже ИИ в компании сделаем: будет подсчитывать оптимальный уровень частоты использования кофемашины».

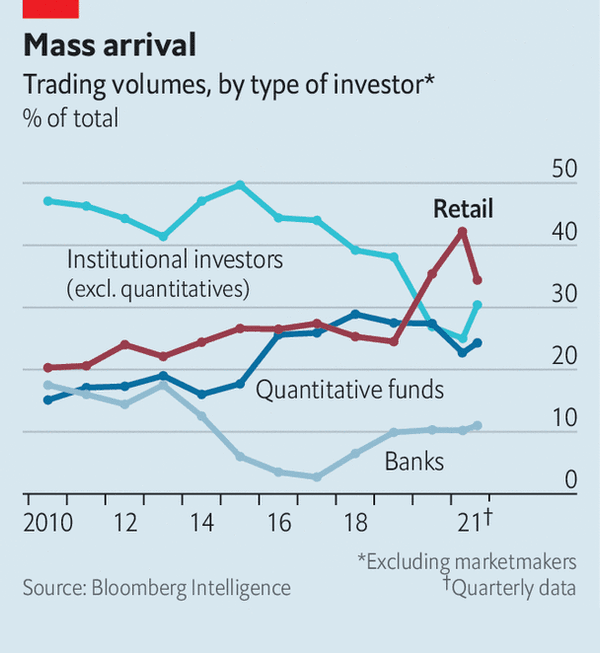

Так что очень высока вероятность, что ИИ-приложения будут скоро делать даже те, кому они не нужны, — просто потому, что «модно и прогрессивно». По той же причине я бы ожидал притока в акции компании розничных инвесторов, которым нравится все яркое и блестящее. Учитывая их большое влияние на бирже, акции C3 AI такие инвесторы смогут накачать достаточно быстро: капитализация компании всего лишь 5,23 млрд долларов.

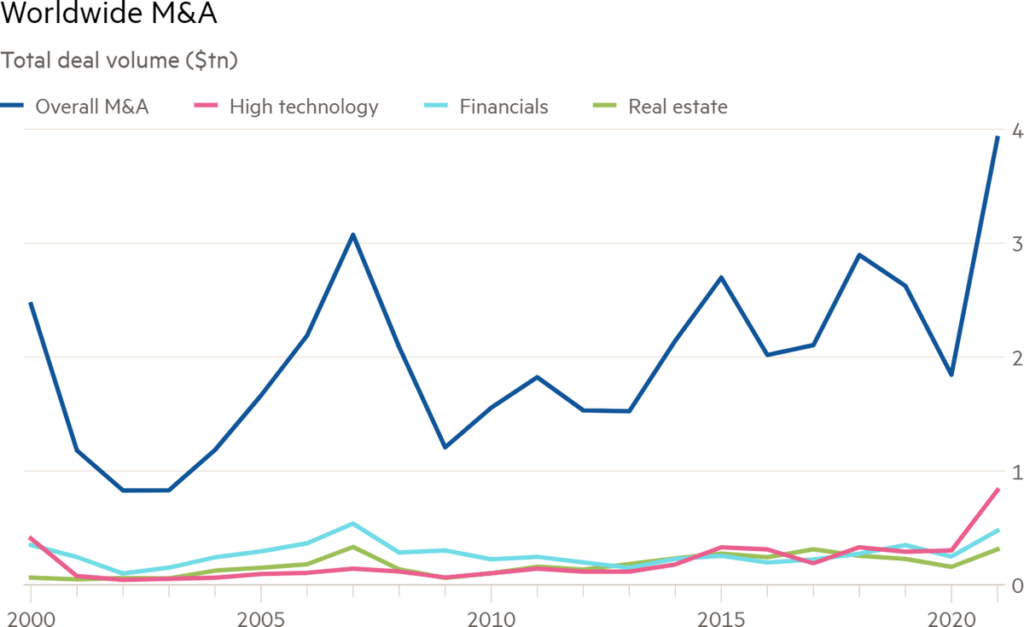

Могут купить. Перспективное направление, небольшая капитализация и недавнее падение акций — все это причины для того, чтобы компанию купил кто-то крупнее. Посреди моря сделок по слиянию и поглощению в сфере хай-тека покупка C3 AI будет не самой крупной транзакцией. К слову, основатель и директор компании Томас Сибел уже в 2006 году продал Oracle свой стартап за 5,8 млрд долларов. У Сибела есть неплохие связи в Кремниевой долине, и он вполне может найти для C3 AI хорошего покупателя.

Что может помешать

Концентрация. Согласно отчету компании, на двух крупных перепродавцов решений компании приходится 31% ее выручки. Из числа непосредственно ее клиентов два — Baker Hughes и Engie — дают по более чем 10% выручки компании. Изменение отношений с кем-то из крупных перепродавцов и клиентов может негативно повлиять на отчетность компании.

Адекватность оценки. Есть разные оценки емкости целевого рынка компании. Самая консервативная, которая включает только решения в сфере развития ИИ для предприятий, — 18 млрд долларов. В этом случае окажется, что C3 AI занимает 1% рынка — и при этом стоит как 29% рынка. Самая оптимистичная оценка, которая учитывает вообще все формы ПО и приложений для предприятий, — это 174 млрд долларов. В этом случае получится, что C3 AI занимает 0,1% целевого рынка, а капитализация компании составляет 3% от его объема. В общем, даже после коррекции компания все равно стоит очень дорого. Так что стоит быть готовыми, что котировки будет штормить.

Убыточность. Убыточной компании гарантирована волатильность акций. Ее котировки могут падать от допэмиссии акций, а еще банкротство — это всегда реальная перспектива. Хотя некоторые аналитики напоминают, что в распоряжении компании очень много денег, которых хватит на годы работы, а долг у C3 AI очень небольшой — но не стоит сильно на это рассчитывать.

Скорее всего, C3 AI будет расширяться за счет разных стартапов. А средняя стоимость стартапов на поздней венчурной стадии развития нынче составляет 914 млн долларов — почти в два раза больше, чем год назад. Это значит, что в процессе расширения C3 AI придется сильно раскошелиться. И поэтому можно готовиться к тому, что следующие несколько лет будет немилостивы к бухгалтерии компании.

Что в итоге

Акции можно взять сейчас по 50,61 $. А дальше есть следующие варианты действий:

- дождаться 62 $, которые за эти акции просили еще в начале июля. Думаю, что этого уровня мы сможем достигнуть за следующие 15 месяцев;

- дождаться 70 $, которые эти акции стоили еще в начале июня. Тут, вероятно, придется подождать пару лет;

- ждать возвращения акций к историческим максимумам декабря 2020 — 177 $. Тут следует ориентироваться на 15 лет. За это время компания преуспеет в достаточной степени, чтобы оправдать свою стоимость и стать в важнейшей нише крупным игроком, которого никто не будет попрекать за ненормальную цену, как, например, получилось с Autodesk. Или же компания обанкротится, пытаясь этого добиться. В общем, за это время, как говорил Ходжа Насреддин в схожем случае, «кто-нибудь из нас троих обязательно умрет — или эмир, или ишак, или я».

Следует понимать, что идея эта спекулятивная и инвестировать в нее следует, только если вы готовы терпеть волатильность и вообще отдаете себе отчет в том, что это рискованный стартап.